随着经济的发展和城市化进程的加快,房地产市场的繁荣带来了诸多变化,作为调控房地产市场、保障社会公平的重要手段,房产税逐渐受到广泛关注,了解房产税计算公式,对于企业和个人合理规避税负、实现财务规划具有重要意义,本文将详细介绍房产税的计算公式及其实际应用。

房产税概述

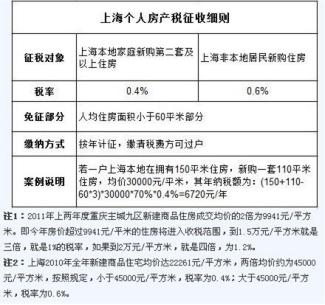

房产税是一种针对房产所有者征收的财产税,其征税对象是房屋及其所占用的土地,房产税的征收有助于调节房地产市场供求关系,抑制房价过快上涨,实现社会资源的合理分配,在我国,房产税的征收标准、税率等具体政策因地区而异,但计算公式大体相同。

房产税计算公式

房产税的计算公式主要包括两部分:计税依据和税率,具体公式如下:

房产税 = 计税依据 × 税率

计税依据通常为房产的评估价值或市场价值,税率则根据地方政府的规定而定,在实际应用中,根据房产的性质(如住宅、商业、工业等)和所在地区的政策,税率可能有所不同。

房产税计算公式的应用

1、住宅房产

对于个人住宅,计税依据通常为房产的评估价值,评估价值由地方政府根据房屋的位置、面积、建筑结构等因素确定,某地区住宅房产的评估价值为50万元,税率为1%,则该房产的应纳税额为:税额 = 评估价值 × 税率 = 50万 × 1% = 5千元。

2、商业与工业房产

商业和工业房产的计税依据和税率可能与住宅房产有所不同,商业和工业用房的计税依据可能包括房屋的实际交易价值、租金收入等,税率也可能相对较高,在计算税额时,需根据地方政府的具体政策进行调整,某商业房产的市场价值为80万元,税率为1.5%,税额计算为:税额 = 市场价值 × 税率 = 80万 × 1.5% = 1.2万元。

注意事项

在使用房产税计算公式时,需要注意以下几点:

1、计税依据的准确性:确保使用的计税依据(如评估价值或市场价值)准确无误,避免因信息不准确导致的税负不公。

2、税率的变动性:税率可能因地区、政策等因素而变动,需关注地方政府的相关公告,及时调整计算方式。

3、税收优惠:部分地区对特定人群(如低收入家庭、首套购房者等)或特定类型的房产(如保障性住房)给予税收优惠,需了解并合理利用。

4、纳税义务:确保按时缴纳房产税,避免因逾期缴纳产生额外的罚款和滞纳金。

案例分析

假设某地区一套住宅的评估价值为60万元,税率为1%,则税额计算如下:税额 = 评估价值 × 税率 = 60万 × 1% = 6千元,若该房产属于首套购房且符合相关优惠政策条件,可能享受一定的税收优惠,如减免部分税额或降低税率等,在计算税额时,需关注并合理利用这些优惠政策。

了解并掌握房产税计算公式对于企业和个人合理规避税负、实现财务规划具有重要意义,在使用计算公式时,需注意计税依据的准确性、税率的变动性、税收优惠的利用以及纳税义务的履行,关注地方政府的相关政策公告,及时调整计算方式,确保纳税的公平性和准确性。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...